Urbanisme / Aménagement du territoire

Fiche pratique 1 – Déclaration préalable pour création de surface ou de volume

- 2018

- Français

- 1 Mo

Transcription textuelle

Fiche pratique 1 - Déclaration préalable pour création de surface ou de volume

Toutes les informations à connaître si vous avez un projet de construction sur le territoire de Viroflay.

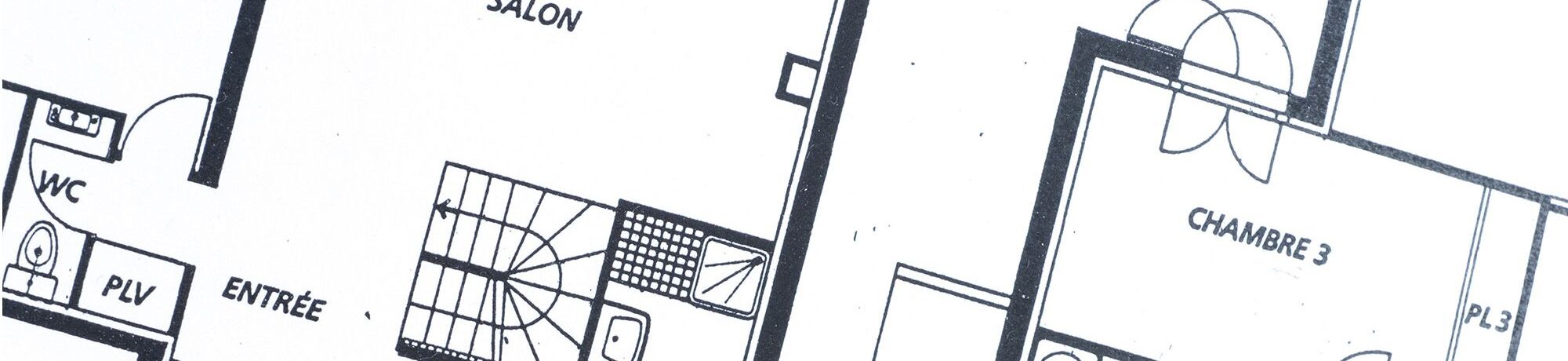

Pour les travaux de construction ou d’extension de bâtiments, la surface de plancher, avec l’emprise au sol, permet de déterminer le type d’autorisation à demander.

Urbanisme / Aménagement du territoire

Fiche pratique 1 – Déclaration préalable pour création de surface ou de volume

Fiche pratique 1 - Déclaration préalable pour création de surface ou de volume

Urbanisme / Aménagement du territoire

Fiche pratique 2 – Modifications de l’aspect extérieur des constructions existantes

Fiche pratique 2 - Modifications de l'aspect extérieur des constructions existantes

Urbanisme / Aménagement du territoire

Fiche pratique 3 – Changements de destination ne s’accompagnant pas de travaux sur la structure porteuse du bâtiment

Fiche pratique 3 - Changements de destination ne s'accompagnant pas de travaux sur la structure porteuse du bâtiment

Travaux & chantiers en cours

Fiche pratique 4 – Travaux de création ou de modification de clôture sur rue

Fiche pratique 4 - Travaux de création ou de modification de clôture sur rue

Déclarations & autorisations

Fiche pratique 5 – Division de terrains en un ou plusieurs lots

Fiche pratique 5 - Division de terrains en un ou plusieurs lots

L’ensemble du territoire de Viroflay est inscrit dans le périmètre défini des Abords des monuments historiques du Domaine de Versailles et du Trianon. De plus, le permis de démolir est institué en application de l’article L421-3 du Code de l’urbanisme sur l’ensemble des zones du PLU. En conséquence, la démolition totale ou partielle de toute construction doit être précédée de l’obtention d’un permis de démolir.

Fiche pratique

Vérifié le 13/07/2023 - Direction de l'information légale et administrative (Première ministre)

Le versement mobilité est une contribution patronale, versée par toutes les entreprises qui emploient au moins 11 salariés. Le versement mobilité permet de financer les transports en commun, il est recouvré par l'Urssaf.

Déclaration sociale nominative (DSN)

Ressources humaines

Contribution à la formation professionnelle (CFP)

Fiscalité

Contribution patronale au dialogue social

Ressources humaines

Ressources humaines

Vous êtes un commerçant ? Avant de modifier votre enseigne et/ou votre devanture, pensez à obtenir les autorisations nécessaires : une déclaration préalable (devanture) et une autorisation préalable.

Découvrez la charte des devantures pour vous guider dans vos choix.

Commerces/ Économie locale

Charte des devantures commerciales de Viroflay

Fiche pratique

Vérifié le 13/07/2023 - Direction de l'information légale et administrative (Première ministre)

Le versement mobilité est une contribution patronale, versée par toutes les entreprises qui emploient au moins 11 salariés. Le versement mobilité permet de financer les transports en commun, il est recouvré par l'Urssaf.

Déclaration sociale nominative (DSN)

Ressources humaines

Contribution à la formation professionnelle (CFP)

Fiscalité

Contribution patronale au dialogue social

Ressources humaines

Ressources humaines

Fiche pratique

Vérifié le 13/07/2023 - Direction de l'information légale et administrative (Première ministre)

Le versement mobilité est une contribution patronale, versée par toutes les entreprises qui emploient au moins 11 salariés. Le versement mobilité permet de financer les transports en commun, il est recouvré par l'Urssaf.

Déclaration sociale nominative (DSN)

Ressources humaines

Contribution à la formation professionnelle (CFP)

Fiscalité

Contribution patronale au dialogue social

Ressources humaines

Ressources humaines

L’ensemble du territoire de Viroflay est inscrit dans le périmètre défini des Abords des monuments historiques du Domaine de Versailles et du Trianon. Chaque demande d’autorisation d’urbanisme est transmise pour accord à l’Architecte des Bâtiments de France (ABF). De ce fait, les délais d’instruction sont majorés d’un mois.

Les délais d’instruction courent à compter du dépôt d’un dossier complet des différentes demandes :

|

Déclaration préalable |

2 mois |

|

Autorisation pour enseigne (AP) |

2 mois |

|

Permis de démolir |

3 mois |

|

Permis de construire une maison individuelle |

3 mois |

|

Permis de construire un collectif et permis d’aménager |

4 mois |

|

Modification/transfert de permis de construire pour une maison individuelle |

3 mois |

|

Autorisation de travaux sur ERP (AT-ERP) sans permis de construire |

4 mois |

|

Permis de construire portant sur un ERP |

5 mois |

Toute autorisation de construire accordée doit être affichée dès décision tacite ou expresse par les soins du bénéficiaire sur son terrain, de manière visible depuis la voie publique et ce, pendant toute la durée du chantier.

Cet affichage marque le point de départ du recours des tiers qui se déroule sur une période de deux mois.

La liste des demandes d’autorisation de construire déposées et accordées est affichée sur les panneaux administratifs de l’hôtel de ville (2, place du Général de Gaulle) et du service de l’urbanisme (191, avenue du Général Leclerc).

Les autorisations de construire délivrées sont consultables au service de l’urbanisme.

Afin d’encourager les travaux en faveur d’un agrandissement des accès des véhicules à l’intérieur des propriétés permettant de réduire l’encombrement des voies publiques, la Ville a instauré un dispositif d’aide aux particuliers viroflaysiens sous la forme d’une subvention. Cette subvention est fixée à 20 % du prix TTC des travaux dans la limite de 1 000 € TTC par foyer et concerne les travaux effectués à compter du 1er janvier 2011.

Ces travaux nécessitent l’obtention d’une autorisation d’urbanisme préalable.

Urbanisme / Aménagement du territoire

Formulaire de demande de subvention pour l’élargissement d’un portail

La Ville a délibéré le 27 novembre 2015 pour fixer le taux communal de cette nouvelle taxe à 5 %. Cette taxe, liée aux autorisations de construire, s’impose à toute construction de nouvelles surfaces de plancher.

Fiche pratique

Vérifié le 13/07/2023 - Direction de l'information légale et administrative (Première ministre)

Le versement mobilité est une contribution patronale, versée par toutes les entreprises qui emploient au moins 11 salariés. Le versement mobilité permet de financer les transports en commun, il est recouvré par l'Urssaf.

Déclaration sociale nominative (DSN)

Ressources humaines

Contribution à la formation professionnelle (CFP)

Fiscalité

Contribution patronale au dialogue social

Ressources humaines

Ressources humaines